Ø90 – Skattebilag – Skatteafstemning med udskudt skat afsat i årsrapport

Hvordan virker skatteafstemning, og hvordan kommer den til at stemme?

Sidst opdateret:

Indhold

Skatteafstemning med udskudt skat afsat i årsrapport

Skatteafstemningen opfylder to formål:

- Den dokumenterer, at bilaget stemmer ved, at to ting er opfyldt:

- Årsrapporten stemmer

- Midlertidige forskelle i resultat og årets ændring i balancens midlertidige forskelle stemmer

- Den viser dig den regnskabs- og skattemæssige værdi af grupper af aktiver og passiver. For hver gruppe kan du også se den udskudte skat, der er afsat i årsrapporten og på den måde let vurdere størrelsen af den.

Skattebilagets indkomst er beregnet med udgangspunkt i årsrapporten, som stemmer.

Når indkomsten korrigeres skattemæssigt, kan du forvente at finde tilsvarende forskelle i balancen.

Traditionel skatteafstemning

Den traditionelle afstemning sammenligner to summer, som skal være ens:

- Årets resultat før skat + ”Permanente forskelle”

- Årets skattepligtige indkomst + ”Midlertidige forskelle”

Sum nr. 1 viser, hvor meget af årets resultat der er skattepligtigt (nu eller senere).

Sum nr. 2 viser, hvor meget der beskattes i år, og hvor meget der er udskudt/indhentet.

De permanente forskelle består i Ø90 af tre linjer:

- Poster, der beskattes i privatområdet (kun i personlige regnskaber)

- Ikke skattepligtige indtægter

- Ikke fradragsberettigede udgifter

De midlertidige forskelle udgøres af årets ændring i forskellen på balance i årsrapport og skat.

Ø90 skatteafstemning

I virkelighedens verden er det ikke helt så simpelt. Derfor består de midlertidige forskelle af beløbet, der er opgjort ud fra balancen + en række korrektioner.

For eksempel bliver urealiserede kursændringer medregnet i årsrapporten og ikke i skat. Men balancen værdiansættes på samme måde. Det betyder, at der er forskel i indkomst, men ikke i balance. Det håndterer vi ved at tilføje den skattemæssige kursregulering i de midlertidige forskelle fra balancen.

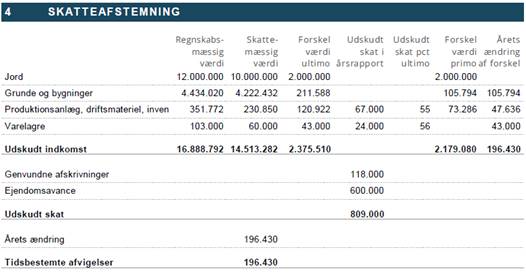

Midlertidige forskelle i balancen

Hvordan finder Ø90 den skattemæssige værdi?

Den skattemæssige værdi af aktiver og passiver er som udgangspunkt defineret på samme måde som i skatteregnskabet.

For afskrivningsberettigede aktiver bruger Ø90 den nedskrevne værdi fra afskrivningsmodul. Beløbet kan ses i afsnit 40 Foretagne afskrivninger.

Jord, Bygninger og installationer

For at kunne vise den skattemæssige værdi af grunde og bygninger i skatteafstemningen skal alle investeringer tages op i afskrivningsmodul – også selv om de ikke kan afskrives.

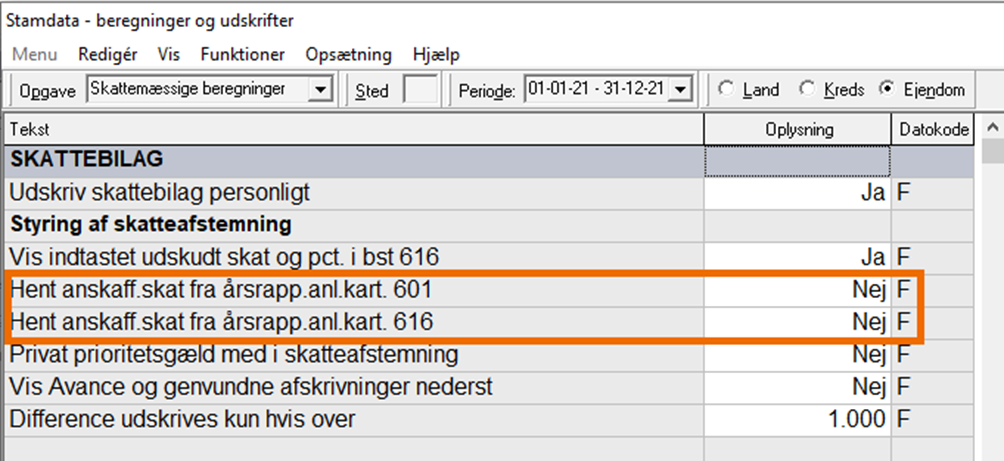

Det anbefales IKKE at bruge muligheden for at hente skattemæssig værdi af jord og stuehus fra anskaffelsessummen i årsrapportens anlægskartotek.

Anbefaling: Hent IKKE fra årsrapport til skat. Brug Nej, som på landsniveau.

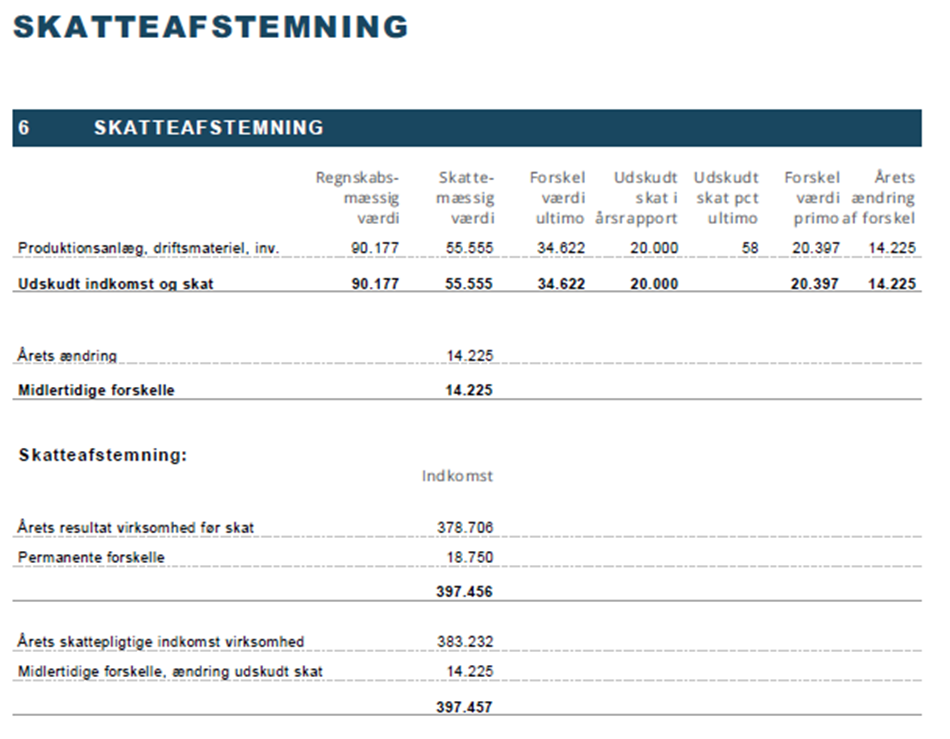

Eksempel på afstemning inventar

Indkomst i årsrapport 378.706 kr.

Eneste korrektion i skattebilaget er, at inventarafskrivningen er 14.224 kr. større i skat, og der er 18.750 kr. i repræsentation som ikke er skattepligtigt, så den skattepligtige indkomst er 383.232 kr.

I skatteafstemningen sammenlignes balanceværdier i årsrapport og skat. Derefter foretages den traditionelle skatteafstemning:

Biler mv. i personligt drevne virksomheder

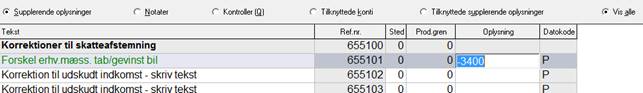

Bilernes værdi er i enten virksomheds- eller privatområdet, mens afskrivning og tab/gevinst kan være fordelt mellem virksomhed og privat. Det betyder, at indkomstændringer i forhold til årsrapport ikke svarer til ændringen i balancens midlertidige forskelle.

Almindelig afskrivning håndteres automatisk. Tab/gevinst vil i nogle tilfælde blive vist som en del af ”Forskel i privat udtræk”, men det kan også være nødvendigt selv at anføre det som en supplerende oplysning.

Eksempel på afstemning bil

Eksempel på salg af privat bil, hvor en del af tabet bliver fratrukket i virksomheden

|

Årsrapport |

Skat |

Forskel |

Privat balance |

|

|

|

Primo |

104.000 |

70.000 |

34.000 |

Salg |

100.000 |

100.000 |

0 |

Tab |

4.000 |

|

|

Fortjeneste |

|

30.000 |

|

Ultimo |

0 |

0 |

0 |

|

|

|

|

Virksomhedens resultat |

|

|

|

10% af tab/gevinst |

-400 |

+3.000 |

3.400 |

De 3.400 kr. i indkomsten findes ikke som ændring i balancen, og man er nødt til at tilføje dem selv. Det skal du gøre i billedet skatter ved at skrive beløbet som supplerende oplysning

Man skal selv tilføje ændringen i balancens tidsbestemte forskelle, som er konteret i privatområdet, men indtægtsført i virksomheden.

Kontonumre i anlægskartotek og afskrivningsmodul

I skatteafstemningen sammenlignes disse konti fra henholdsvis anlægskartotek årsrapport og afskrivningsmodul skat:

Skatteafstemning |

Anlægskartotek |

Afskrivningsmodul |

||

|

Immaterielle anlægsaktiver |

9600 00-04 9600 10-39 9600 60-69 9600 80-89 |

Goodwill Rettigheder Udvikling mm. Imm. a.virks. |

9050 00-199050 25-39 9050 50-69 9050 80-89

|

Rettigheder,Udvikling mv.

|

Jord |

9650 30-59 9650 90-99 |

Jord Jord a.virks. |

9050 40-49 9050 90-94 |

Jord Jord a. virks. |

|

Bygninger og installationer |

9600 70-79 9600 90-99

9650 00-29 9650 80-89 9700 00-89 9750 80-99

9900 50-89

|

Beboelse Beboelse a.virks.

Grundforbedring Grundforb. a.virks. Driftsbygn. grunde, install. Driftsbygn. mv. a.virks

Beboelse a.virks. |

9050 20-24 9050 70-79 9050 95-99

9000 9100, 9150 9200, 9250 9300 9350

|

Ombygn. Lejelokaler Beboelse Beboelse a.virks.

Dræningsanlæg mv. Bygninger, Installationer

Install. bl.benyttede

|

|

Produktionsanlæg, driftsmateriel og inventar |

9800, 9850 9900 00-49 9900 90-99 |

Inventar Biler mv. Biler mv. a.virks. |

9400 |

Inventar |

Man kan se, hvordan alle linjer i afstemningen er sammensat i definitionen.

Sammenligning med udskudt skat i årsrapport

Årsrapportens balanceposter på konto 2295 og 2296 bliver vist i skatteafstemningen. De indgår ikke i selve afstemningen, men gør det muligt at vurdere den afsatte skat i årsrapporten. Man kan se i definitionen af skattebilag, hvilke konti, der bliver vist i hver linje.

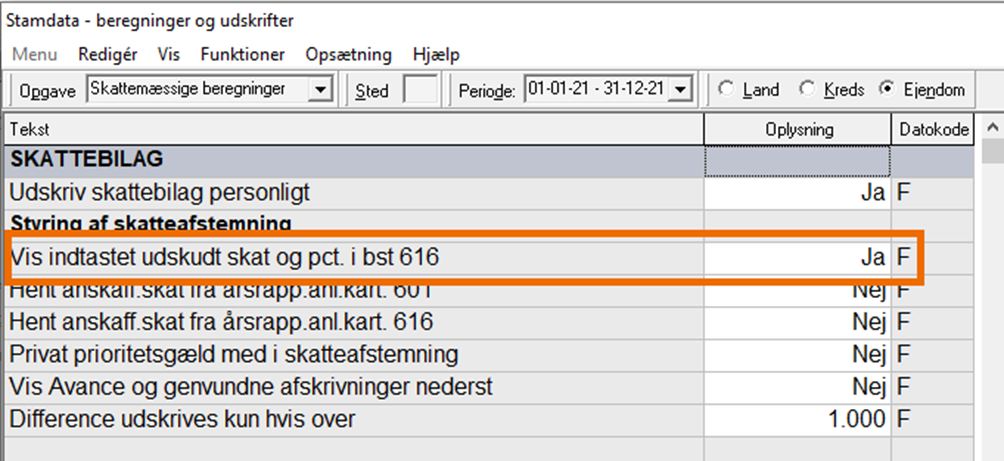

Valgmuligheder i udskriften

I personlige regnskaber viser Ø90 altid den udskudte skat, der er konteret i årsrapporten.

I selskaber kan man vælge at lade en skønnet skat på grundlag af værdierne i henholdsvis årsrapport og skat. Vi anbefaler dog, at man altid viser den udskudte skat fra årsrapport fordi:

- I årsrapporten er der taget stilling til hvor stor den udskudte skat er, og til væsentlighed.

- Det er en fordel at udskudt skat i årsrapport og skattebilag er den samme. Hvis man lader Ø90 beregne en udskudt skat, vil det være nødvendigt at foretage korrektioner.

- Ved hent fra årsrapport vil der blive forkert grundlag, hvis anskaffelsessummen ikke er den samme.

Anbefaling: Vis den indtastede udskudte skat i årsrapport. Brug Ja, som på landsniveau.

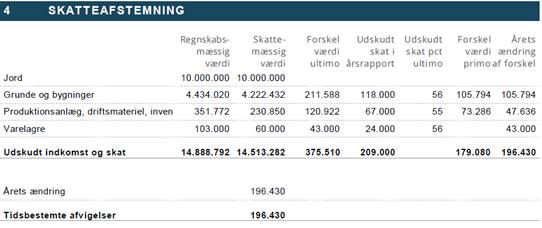

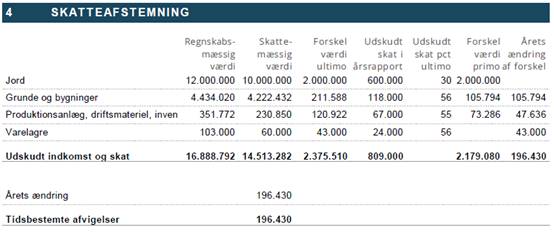

I kolonnen med udskudt skat vises den skat, som man har indtastet på konto 2295 og 2296 til årsrapporten.

Samtidig vises, hvor mange pct. denne skat udgør af forskellen mellem regnskabsmæssig og skattemæssig værdi. Man kan bruge procenten og beløbsstørrelsen til at vurdere, om den konterede udskudte skat skal undersøges nærmere. Se eksempel 1 og 2.

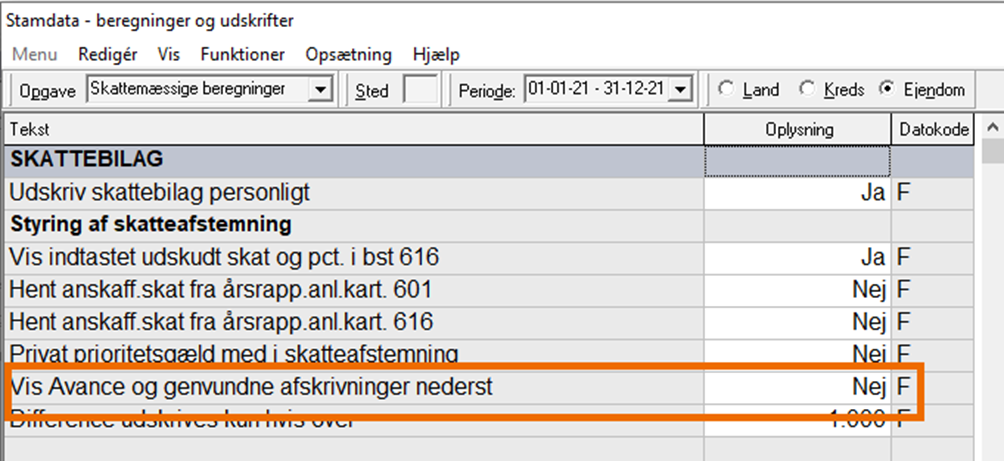

Avance og genvundne afskrivninger

Man kan vælge om skatten på 2295 og 2296 spec. konto 10-14 skal vises i linjerne Jord og Grunde og Bygninger eller nederst. Når de bliver vist nederst, sker det som kontospecifikationer, så man selv kan bestemme teksten.

Det afgøres ja/nej til ”Vis avance og genvundne afskrivninger nederst” På landsniveau er valgt nej.

På landsniveauer valgt Nej.

Eksempel 1

Ejendom uden opskrivningshenlæggelser. Skat af genvundne afskrivninger er tastet på konto 2295 13.

Der er ikke ændret i styrekoder.

Eksempel 2

Den samme ejendom, men nu med en opskrivningshenlæggelse i året og skat af opskrivningshenlæggelse indtastet på konto 2296 10

Eksempel 3

Den samme ejendom, men nu er opskrivningen sket tidligere og avancen er væsentlig mindre end selve opskrivningen på grund af lang ejertid og pristalsregulering. Den beregnede procent er kun 30.

Eksempel 4

Som eksempel 3, nu med ja til vis avance nederst. Kontotekster er rettet.